Afin d’éviter aux contribuables de payer sur une même période les impôts relatifs à l’année 2018 sous la forme de tiers ou de prélèvements et ceux de 2019, dans le cadre du PAS, les revenus de l’année 2018 seront exonérés d’impôt… Certains y verront l’opportunité d’« optimiser » les revenus imposables de l’année 2018, mais l’administration fiscale a prévu quelques « parades ».

La contemporanéité de l’impôt

Jusqu’à présent, l’impôt sur le revenu était payé avec un an de décalage. En 2018, les contribuables s’acquitteront de l’impôt sur les revenus perçus en 2017.

À compter de 2019, avec le PàS, le recouvrement de l’impôt s’adaptera en temps réel aux changements de la situation des contribuables dans leur vie personnelle et professionnelle. Selon l’administration fiscale, le PàS supprimera les difficultés financières que le décalage d’un an peut générer : l’arrivée au foyer d’un enfant, un licenciement pour un salarié ou la dégradation de l’activité pour un chef d’entreprise seront rapidement intégrés pour déterminer l’impôt à prélever. Cet ajustement permanent de l’impôt à la situation du contribuable est qualifié de « contemporanéité de l’impôt ».

Pour les salariés et les retraités, l’impôt sera collecté par l’employeur ou la caisse de retraite. Les travailleurs indépendants (artisans, commerçants, professionnels libéraux et agriculteurs) et les titulaires de revenus fonciers paieront l’impôt sur le revenu sous la forme d’acomptes prélevés directement par l’administration fiscale.

Le crédit d’impôt de modernisation du recouvrement (CIMR)

Afin d’éviter un double prélèvement d’impôt en 2019, les modalités d’imposition des revenus « courants » entrant dans le champ de la réforme perçus en 2018 seront adaptées.

Le montant de l’impôt sera effacé par la mise en place d’un crédit d’impôt spécifique (CIMR) calculé automatiquement par l’administration fiscale sur la base de la déclaration des revenus de 2018 déposée en 2019. Avec le CIMR, les revenus courants de 2018 seront totalement exonérés d’impôt. C’est pour cette raison que l’on peut parler d’année blanche sur le plan fiscal.

Toutefois, le CIMR ne concerne que les revenus courants ou récurrents qui entrent dans le champ d’application du PàS et qui n’ont pas un caractère exceptionnel.

Pour les revenus « exceptionnels » ou en dehors du champ d’application du PàS, comme les plus-values sur valeurs mobilières ou immobilières et les revenus de capitaux mobiliers, l’impôt correspondant devra être acquitté séparément.

Exclusion des revenus exceptionnels

Par principe, l’exonération ne portera que sur les revenus « récurrents ». Les rémunérations considérées comme exceptionnelles seront écartées du CIMR et imposées.

Il s’agit notamment des indemnités de rupture du contrat de travail, des prestations de retraite servies en capital ou des sommes issues de l’intéressement et de la participation lorsqu’elles ne sont pas affectées à un plan d’épargne entreprise.

L’administration fiscale utilise sur son site (www.economie.gouv.fr/prelevement-a-la-source) le terme de « gratifications surérogatoires » pour désigner les revenus qui ne découlent pas d’une activité normale, ou qui ne sont pas susceptibles d’être recueillis annuellement.

Pour les revenus fonciers, les recettes non exceptionnelles correspondent aux revenus dont l’échéance normale intervient au cours de l’année 2018, à l’exclusion de produits afférents à d’autres périodes de location payées en 2018.

En matière de dépenses, des mesures destinées à éviter le report de charges déductibles de l’année 2018 vers l’année 2017 ou 2019 sont prévues. En principe, pour la détermination des revenus fonciers, les dépenses sont retenues l’année de leur décaissement. À titre dérogatoire, seront uniquement déductibles pour 2017 les frais (primes d’assurances, provision pour dépenses de copropriété, impositions, intérêts d’emprunts…) dont l’exigibilité est intervenue au cours de cette année indépendamment de la date de paiement effectif.

Un dispositif spécifique s’applique aux dépenses d’entretien et de réparation. Le montant des charges admis en déduction du revenu foncier de 2017 détermine celui des charges admises en déduction en 2018. Il correspond à la moyenne des charges acquittées en 2017 et 2018, quel que soit le montant des dépenses d’entretien et de réparation supporté en 2018. Paradoxalement, en l’absence de dépenses d’entretien en 2018, le contribuable pourra déduire de ses revenus fonciers de l’année 2018, 50 % des dépenses supportées en 2017 et inversement, en l’absence de dépenses en 2017, il ne pourra déduire que 50 % des dépenses acquittées en 2018.

Ce dispositif ne s’applique pas aux travaux décidés d’office par le syndic, aux travaux relatifs aux immeubles acquis en 2018 ou afférents aux immeubles historiques.

Rémunérations des chefs d’entreprise

Un dispositif spécifique s’applique aux rémunérations des dirigeants et professionnels indépendants afin d’éviter tout effet d’aubaine. Les revenus de l’année 2018 seront comparés avec les revenus de l’année 2015 à 2017, pour l’octroi du CIMR. Lorsque les revenus de 2018 excéderont le plus élevé des revenus des trois années précédentes, l’excédent sera imposable. Toutefois, cette imposition pourra être annulée en 2020 si les revenus de 2019 dépassent à leur tour ceux de 2018.

Revenus du patrimoine

À l’exception des revenus fonciers, les revenus du patrimoine resteront en dehors du PàS.

En effet, les dividendes, intérêts et plus-values encaissés en 2018 seront imposables. Les contribuables ne pourront pas profiter de l’année 2018 pour vendre en franchise d’impôt des actions ou des biens immobiliers.

Salaires et revenus assimilés

Le PàS s’appliquera au montant net imposable à l’impôt sur le revenu des :

– traitements et salaires ;

– pensions de retraite ;

– allocations de chômage ;

– indemnités journalières de maladie ;

– indemnités de licenciement (pour la fraction imposable).

Le taux du PàS sera calculé en fonction des revenus :

– de l’année N-2 pour le calcul de la retenue de janvier à août de l’année N ;

– de l’année N-1 pour le calcul de la retenue de septembre à décembre de l’année N.

C’est lors de leur déclaration de revenus en ligne au printemps 2018 que les contribuables pourront prendre connaissance de leur taux de prélèvement applicable à compter de 2019.

Sous certaines conditions, le contribuable pourra moduler le taux du PàS en ligne sur le site impots.gouv.fr en fonction de l’évolution de sa situation professionnelle ou familiale.

Les contribuables mariés ou pacsés pourront opter pour un taux de prélèvement individualisé afin de ne tenir compte que de leurs revenus personnels. Cette option pourra être effectuée en ligne sur le site impots.gouv.fr et être abandonnée à tout moment.

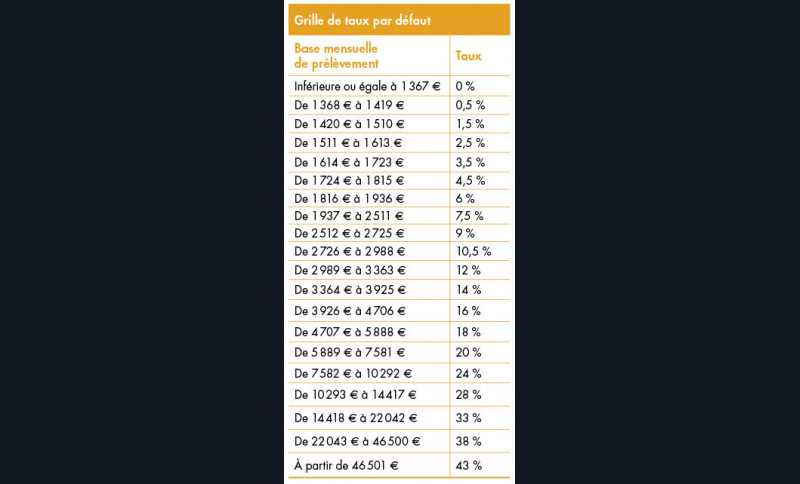

En l’absence de taux transmis par l’administration fiscale au tiers collecteur, soit parce que le contribuable a opté pour l’application du taux neutre (pour des raisons de confidentialité envers l’employeur), soit parce qu’il n’a pas encore déposé de déclaration de revenus (entrée dans la vie professionnelle), le tiers collecteur appliquera un taux issu d’une grille de taux par défaut.

En métropole, la grille de taux par défaut est la suivante :

Revenus soumis aux acomptes

Certains revenus :

– bénéfices commerciaux, non commerciaux et agricoles ;

– revenus fonciers ;

– pensions alimentaires ;

– rentes viagères à titre onéreux ;

– revenus de source étrangère imposables en France ;

seront soumis à l’impôt sur le revenu par des acomptes prélevés directement par l’administration fiscale sur le compte du contribuable.

Les acomptes seront calculés par l’administration fiscale sur la base du montant des revenus de l’année précédente.

Crédits d’impôt sur 2018

Les contribuables continueront à bénéficier des crédits d’impôt en 2018 (investissement locatif, emploi d’aides à domiciles, souscription de FCPI ou FIP…). Ces crédits seront remboursés en août 2019. Un acompte de 30 % sera versé au cours du premier trimestre 2019 pour les dépenses relatives aux gardes d’enfants ou encore aux services à domicile.

En revanche, il n’y aura pas d’avantage fiscal pour les versements effectués en 2018 sur un Plan d’Épargne Retraite Populaire (PERP) ou un régime assimilé (Préfon, Corem…). Pour éviter que les contribuables diffèrent leurs versements de 2018 sur 2019, un dispositif particulièrement pénalisant a été prévu : lorsque les versements de 2018 seront inférieurs à ceux de 2017 et 2019, la réduction fiscale sera réduite de moitié.

La plupart des contribuables effectuant des versements sur un PERP auront intérêt à ne rien verser sur 2018 et 2019 et à utiliser les plafonds disponibles à compter de 2020.

Avantages et inconvénients de la réforme

L’administration a beaucoup communiqué sur la « contemporanéité » du PàS et ses nombreux avantages. Mais, dans une réforme fiscale, on a généralement des gagnants et des perdants.

Les nouveaux contribuables qui commenceront une activité en 2019 ou ceux qui la reprendront suite à une période non rémunérée en 2018 ne bénéficieront plus de l’année de décalage du système actuel. Ils commenceront à payer des impôts dès le début de leur activité.

À l’inverse, d’autres vont profiter de cette année de transition. Les contribuables disposant de revenus significatifs en 2018 et beaucoup plus faibles en 2019 seront avantagés. Ce sera le cas d’un salarié partant à la retraite fin 2018, il ne sera pas imposé sur ses derniers salaires, mais sur sa pension de retraite, d’un montant souvent plus faible.

Cependant, sur le long terme, le PàS n’aura aucun impact sur le montant global de l’impôt.

En 2018, certains pourraient être tentés d’augmenter leurs revenus et de décaler leurs charges afin de profiter pleinement de cette année « blanche ». Mais l’administration, comme nous l’avons évoqué, a prévu de nombreuses limites. Elle entend également sanctionner les contribuables « trop habiles ». Le CIMR ne sera accordé qu’à raison des impositions issues de revenus déclarés spontanément. Les impositions afférentes aux revenus de l’année 2018 ouvrant droit au CIMR mais qui n’auraient pas été déclarés seront intégralement recouvrées. Enfin, le délai habituel de prescription de trois ans est porté à quatre ans pour les revenus de 2018.

Commentaires