Vérifications concernées

Depuis 2008, les contribuables pouvaient remettre à l’Administration leur comptabilité au format numérique. Il s’agissait d’une option, peu utilisée dans les petites entreprises, la plupart des contrôles s’appuyant sur des impressions “papier” des documents comptables obligatoires ou au format pdf.

Pour les vérifications dont l’avis est adressé à partir du 1er janvier 2014, les contribuables doivent obligatoirement présenter le FEC, avec un contenu et une structure bien définis. Ce fichier permettra à l’Administration d’effectuer des tris, des classements, des calculs, et de reconstituer les montants portés sur la 2 035.

Lors des opérations de contrôle, le vérificateur continuera à exploiter les pièces justificatives “habituelles” (factures, relevés bancaires, SNIR…), mais il pourra également effectuer des traitements informatiques sur les données comptables et les applications informatiques qui ont permis de les alimenter. Il pourra notamment s’appuyer sur le logiciel de gestion du cabinet.

Contribuables concernés par la remise du FEC

Il s’agit de tous les contribuables tenant une comptabilité informatisée, quel que soit le régime d’imposition applicable ou leur taille (art. L 13 du Livre des procédures fiscales-LPF). Sont donc concernés, dès lors que la comptabilité est tenue au moyen d’un système informatisé, les contribuables relevant du régime des BNC, peu importe qu’il s’agisse d’une comptabilité de trésorerie (cas le plus fréquent) ou, sur option, d’une comptabilité d’engagement sous forme de créances et de dettes. Les contribuables imposés sous le régime de la micro-entreprise, malgré des obligations comptables réduites, devraient également être concernés.

Sont exclus :

– les contribuables qui tiennent une comptabilité manuelle ;

– les entreprises agricoles relevant du régime du forfait ;

– les SCI et SCM à l’IR.

Exercices concernés par le FEC

Conformément à l’article 3 de l’arrêté du 29 juillet 2013, le nouveau format FEC est obligatoire pour les exercices clos à partir du 1er janvier 2013. En pratique, il est important de réaliser un archivage des données comptables de l’exercice 2013 permettant de créer le FEC en cas de contrôle ou, de préférence, le créer et l’archiver dès la clôture de l’exercice 2013. Le contribuable s’assurera, éventuellement avec le concours du prestataire informatique ou de l’expert-comptable, du bon déroulement de la procédure.

Le FEC doit être remis au début des opérations de contrôle, en principe dès le premier entretien. Une tolérance est cependant prévue pour l’année 2014, avec une restitution lors du second entretien. Le premier entretien se traduisant généralement par une prise de connaissance du cabinet et l’établissement d’un calendrier des futures interventions. La remise s’effectuera par exercice sur un support non réinscriptible (CD-Rom ou DVD-Rom).

Le contenu et format du FEC

Le fichier doit respecter des conditions de fond et de forme. Il ne s’agit pas d’une présentation des comptes au format pdf ou tableur, mais d’un format spécifique, conformément au paragraphe VI de l’article A 47 A-1 du LPF. Il peut s’agir d’un fichier à plat ou structuré codé en XML.

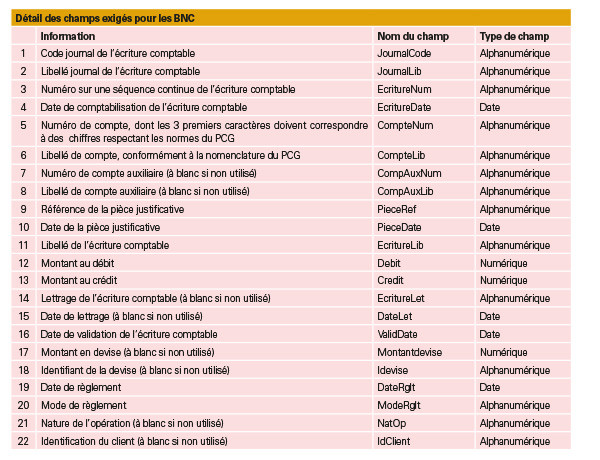

Le tableau ci-dessous présente le détail de chacun des vingt-deux champs exigés pour les BNC.

Chaque écriture reprend les vingt-deux champs obligatoires, certains peuvent ne pas être complétés lorsqu’ils ne sont pas utilisés. Les champs 21 et 22 peuvent faire l’objet de modalités particulières pour les titulaires de bénéfices non commerciaux soumis au secret professionnel.

Il est admis, pour les contribuables adhérents ou non d’une association agréée et soumis au secret professionnel en vertu des dispositions de l’article 226-13 du code pénal (membres du corps médical, experts-comptables, avocats, etc.) que le livre-journal, ou le document prévu au paragraphe 4 de l’article 102 ter du Code général des impôts (CGI), comporte, aux lieu et place de l’identité des clients :

– soit une référence à un document annexe permettant de retrouver l’identité du client, à la condition que l’administration ait accès à ce document ;

– soit le nom du client, dans la mesure où son identité complète (nom, prénom usuel et adresse) figure dans un fichier couvert par le secret professionnel.

Le caractère régulier et sincère des documents comptables n’est pas remis en cause du seul fait que le document comportant l’identité complète des clients n’est pas présenté au vérificateur, à la condition expresse que le contribuable lui fournisse ces informations sur simple demande.

Les sanctions encourues en l’absence de fichier ou de fichier non conforme

Trois situations peuvent se présenter.

• Comptabilité informatisée non régulière et/ou non probante : en cas de comptabilité informatisée jugée irrégulière et/ou non probante par l’Administration, cette dernière pourra reconstituer le chiffre d’affaires au moyen de différentes méthodes (à partir des achats, de statistiques…).

• Opposition à contrôle fiscal : l’absence de communication du fichier est considérée par l’Administration fiscale comme une opposition au contrôle, qui peut faire l’objet d’une majoration de 100 % des droits appelés prévue à l’article 1732 du CGI et d’une évaluation d’office de ses bases d’imposition (art. L 74 al. 2 du LPF). Cette opposition pourra également, dans certains cas, faire l’objet de sanctions pénales (art. 1746 du CGI).

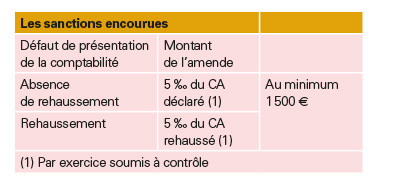

• Défaut de présentation de la comptabilité sous forme dématérialisée : outre les sanctions mentionnées ci-dessus, le non-respect de cette obligation est sanctionné par une amende créée par la troisième loi de finances rectificative pour 2012, dont le montant varie en fonction du résultat du contrôle. Le tableau ci-contre présente ces sanctions.

La loi de finance pour rectificative pour 2014 a prévu une nouvelle sanction en cas de graves manquements avec une amende de 5 000 € ou, en cas de rectification et si le montant est plus élevé, une majoration de 10 % des droits mis à la charge du contribuable (art. 1 729 D du CGI).

Commentaires