II. Loi Duflot

Le dispositif en faveur de l’investissement locatif (dit dispositif Duflot) s’applique aux investissements locatifs réalisés à partir du 1er janvier 2013.

Bénéficiaires

Vous pouvez bénéficier de la réduction d’impôt si vous êtes fiscalement domicilié en France.

Types d’acquisitions

La réduction d’impôt dite « Duflot » concerne les logements suivants : logement acquis neuf, logement en l’état futur d’achèvement, logement que vous faites construire, logement ancien faisant l’objet de travaux pour être transformé en logement neuf, logement ne satisfaisant pas aux caractéristiques de décence et faisant l’objet de travaux de réhabilitation, local affecté à un usage autre que l’habitation et faisant l’objet de travaux de transformation en logement.

La réduction d’impôt ne s’applique pas aux logements dont le droit de propriété est démembré (nue-propriété, usufruit).

Localisation du logement

La réduction d’impôt s’applique aux logements situés en France : dans des zones caractérisées par un déséquilibre important entre l’offre et la demande de logements locatifs, et entraînant des difficultés d’accès au logement dans la commune concernée.

Les zones concernées correspondent aux zones A, A bis, et B1.

La réduction d’impôt peut s’appliquer aux logements situés en zone B2 sous certaines conditions.

Période de l’investissement

La réduction d’impôt concerne les logements acquis entre le 1er janvier 2013 et le 31 décembre 2016.

Pour un logement à construire, la demande de permis de construire doit être déposée entre le 1er janvier 2013 et le 31 décembre 2016.

Délais d’achèvement du logement

Les logements doivent être achevés dans les délais suivants, selon le type d’acquisition :

– 30 mois à partir de l’ouverture du chantier pour les logements en l’état de futur achèvement ;

– 30 mois à partir de la date d’obtention du permis de construire pour les logements à construire ;

– au 31 décembre de la 2e année après l’acquisition du logement ou du local pour les logements faisant l’objet de travaux.

Niveau de performance énergétique

Le logement doit respecter un niveau de performance énergétique global en fonction du type d’acquisition.

Conditions liées au locataire

Le locataire ne pas être membre de votre foyer fiscal, ne pas être votre ascendant, ni votre descendant.

Montant de la réduction d’impôt.

La réduction d’impôt est de 18 % du montant de l’investissement. Vous ne pouvez pas acquérir plus de deux logements par an.

La réduction d’impôt est possible si le montant de l’investissement ne dépasse pas 300 000 € par personne et si le prix du mètre carré habitable ne dépasse pas 5 500 €.

Pour l’imposition de vos revenus, le total de vos avantages fiscaux ne peut pas dépasser la somme des deux montants suivants : un montant forfaitaire de 18 000 €, et un montant proportionnel égal à 4 % du revenu imposable de votre foyer fiscal.

Attention : le plafonnement global s’applique aux avantages fiscaux accordés en contrepartie d’un investissement (par exemple, l’investissement locatif dit Duflot) ou d’une prestation (par exemple, l’emploi d’un salarié à domicile ou les frais de garde des jeunes enfants).

Conditions liées à la location

Le logement doit servir d’habitation principale.

Le début de la location doit se faire au plus tard un an après l’achèvement de l’immeuble, ou de son acquisition si elle est postérieure.

La durée de location doit être d’au minimum neuf années.

La réduction d’impôt est répartie sur cette durée. Par exemple, pour un investissement de 300 000 €, la réduction d’impôt est de 6 000 € par an [(18 % x 300 000 €)/9]. Pour la loi Duflot outre-mer, la réduction d’impôt est de 9 667 € par an [(29 % x 300 000 €)/9].

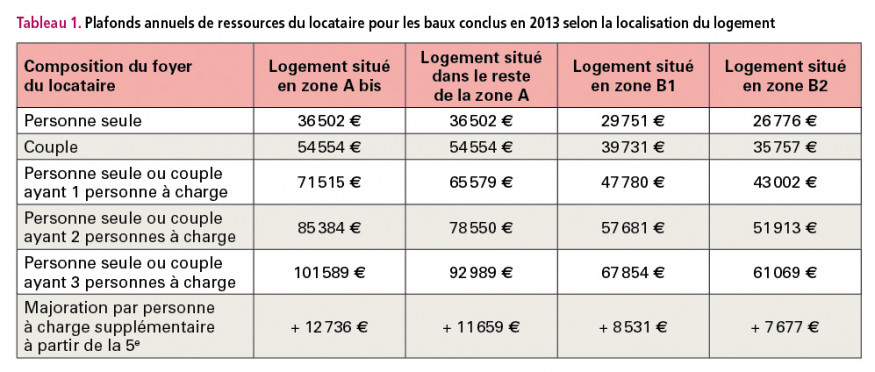

Conditions de ressources du locataire

Les ressources annuelles du locataire ne doivent pas dépasser les plafonds indiqués dans le tableau 1.

Les ressources à prendre en compte correspondent au revenu fiscal de référence de l’année n-2.

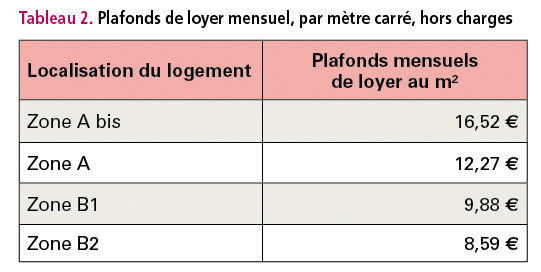

Montant du loyer

Ils sont détaillés dans le tableau 2.

Ces plafonds varient en fonction de la surface du logement, grâce à un coefficient multiplicateur calculé avec la formule suivante : 0,7 + 19/S (S étant la surface du logement).

Le coefficient ainsi obtenu est arrondi à la 2e décimale la plus proche et ne peut dépasser 1,2.

Exemple : pour un logement acquis neuf de 90 m² situé en zone B1, le plafond au mètre carré est de 9,88 € x (0,7 + 19/100) = 8,99 €. Plus la surface est grande, plus le plafond par mètre carré baisse, et inversement.

À noter : ces plafonds de loyers peuvent encore être réduits en fonction des particularités des marchés locatifs locaux.

Notre conseil

Compte tenu des niveaux de loyer possible, n’achetez pas si le prix d’achat au mètre carré est supérieur

à 2 800 €.

Au-delà, il y a une forte probabilité pour que ce soit le promoteur et le banquier qui profitent de votre déduction fiscale. N’oubliez pas que la revente n’est pas si facile. Pourquoi voulez-vous que quelqu’un achète

un appartement qui a déjà été défiscalisé avec une loi précédente, sachant que l’on peut acheter actuellement un autre appartement en déduction fiscale avec la loi actuelle ? La vente pourra se faire, mais à condition de baisser le prix de manière importante, ce qui peut annuler le bénéfice de la déduction fiscale.

Juste une dernière suggestion : le gain fiscal est de 18 % du prix d’achat. N’existe-t-il vraiment pas d’appartement, sans déduction fiscale, dans le même secteur qui coûterait 18 % de moins au mètre carré, sans les contraintes de plafonnement de loyer et de revenu du locataire ?

En cherchant bien…

Commentaires