III. L’immobilier

L’immobilier défiscalisé

Les avantages sont :le gain d’impôts, le patrimoine palpable, les revenus immédiats.

Les inconvénients sont : l’avantage fiscal trop souvent réduit à néant par l’augmentation du prix du mètre carré par les promoteurs et par les frais notariés. Mais aussi : une gestion assez lourde, les impayés (même avec les contrats impayés), les rendements faibles (notamment si l’on en délègue la gestion), les frais et la gestion des travaux, les frais de copropriété, les droits de succession, l’impossibilité de scinder le bien en cas de donation ou de succession, la difficulté à la revente ou la vente en dessous du marché. En fait, la meilleure façon de placer en immobilier défiscalisé est de réaliser soi-même l’opération en utilisant dans la mesure du possible les lois existantes.

Nous ne reviendrons pas sur la loi Duflot, abordée dans un article paru le 17 avril 2013 (ID n° 15). Il existe une autre solution très intéressante pour acheter de l’immobilier avec une partie défiscalisable : la loi sur le déficit foncier, dite loi Balladur. Le principe repose sur l’achat d’un bien immobilier locatif (appartement, local commercial ou local industriel) pour y réaliser des travauxd’amélioration, de réparation et/ou d’entretien. Ces dépenses permettent à l’investisseur de créer une charge qui sera déductible en totalité de ses revenus fonciers. Et s’il y a dépassement des revenus fonciers, ce dépassement est déductible des autres revenus, y compris d’activité, dans la limite de 10 700 €. Tout déficit foncier supérieur sera reporté sur les revenus fonciers pendant dix ans.

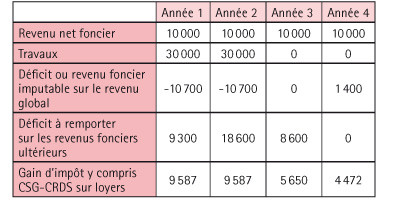

Un exemple de gain fiscal :

Soit une économie totale 29 296 € sur quatre ans.

Immobilier défiscalisé est synonyme pour beaucoup d’immobilier locatif. Mais l’achat des murs du cabinet reste aussi très intéressant.

Première option : le praticien achète à titre privé et loue à l’activité professionnelle. Dans ce cas, les loyers payés seront déductibles des revenus professionnels. En contrepartie, les loyers perçus par la partie privée seront imposables. Et contrairement à la SCI, il n’est pas nécessaire de faire un transfert de propriété le moment venu. C’est donc moins compliqué.

Deuxième option : le praticien achète à titre professionnel et pourra déduire fiscalement au moins 80 % du montant de l’achat sous forme d’amortissement linéaire sur une durée duquinze à vingt ans. Dans ce cas, il sera dans l’impossibilité de déduire les loyers puisque, a fortiori, il n’y en a pas. Au départ à la retraite, lors de la vente (si plus de quinze ans se sont écoulés depuis l’achat), il n’y a pas d’imposition sur les plus-values à long terme. En revanche, il y a une taxation sur les plus-values dites à court terme, c’est-à-dire sur le montant total de l’amortissement.

Il convient également d’évoquer le principe de la SCI qui, compte tenu des deux solutions précédentes, commence à être obsolète.

Il est quand même préférable de faire réaliser un comparatif précis afin de vérifier la meilleure solution en fonction de chaque situation. L’option la meilleure pour le voisin ne l’est pas automatiquement pour vous et inversement !

L’immobilier non défiscalisé

En termes d’achat, le premier bien immobilier à acquérir est sans aucun doute la résidence principale. Ce qui est fait n’est plus à faire et vous n’aurez pas de loyer à payer pendant votre retraite. L’achat de la résidence principale évite la constitution d’un revenu de retraite de l’ordre de 10 000 Ä à 12 000 Ä par an.

Au niveau locatif, l’immobilier non défiscalisé peut être d’un meilleur rapport, car le prix d’achat est souvent très inférieur aux produits défiscalisés proposés par les promoteurs.

Mais nous retrouvons les mêmes inconvénients que pour les produits défiscalisés. La revente étant un peu plus facile.

L’achat de la résidence principale et des murs de son cabinet reste l’un des meilleurs placements financiers.

Quelques conseils

Ils s’appliquent quel que soit le type d’immobilier.

Malgré une réelle baisse de 5 à 8 %, le prix du mètre carré actuel reste prohibitif ; le rendement en est fortement diminué et donc pas assez attractif compte tenu des contraintes et de la gestion. La patience en la matière reste de rigueur, sauf à trouver soi-même une bonne opération hors promotion immobilière. Ce n’est pas parce que l’on vous dit que vous n’avez plus que deux mois pour acheter qu’il faut se précipiter. Rien ne vous oblige à vous presser d’acheter un mauvais produit. Si vous trouvez une opération intéressante – il en existe – le bien immobilier doit se situer dans votre région ou une région que vous connaissez bien. Ainsi, vous pourrez mieux juger de la valeur de son emplacement et du loyer prévisible. Éviter les « fabuleuses » opérations sous les tropiques. L’éventuel syndic de gestion doit aussi se situer dans votre région, pour une gestion plus facile. Méfiez-vous également des montages « très avantageux » en crédit in fine. Trop souvent, le gagnant est le banquier, pas vous.

Par ailleurs, vérifiez le prix du marché (achatet loyers) aux alentours de l’immeuble concerné. Attention aux frais annexes et réguliers (que malheureusement beaucoup de vendeurs oublient d’inclure dans leur présentation) : taxe foncière et d’habitation, frais de copropriété (frais qui peuvent être très élevés s’il y a piscine, ascenseur, concierge, parc, et surtout travaux d’entretien de l’immeuble). N’oubliez jamais qu’un appartement s’entretient et se rénove, surtout si vous avez des locataires indélicats.

Attention aussi aux garanties de loyers s’il y en a. Il ne faut pas rêver, ils ne peuvent pas être garantis à vie.

Quant à la revente de l’immobilier défiscalisé… Pourquoi un tiers achèterait-il un appartement qui ne bénéficie plus d’avantage fiscal, alors qu’il pourra en acheter un autre en profitant de la loi de défiscalisation (ou d’une autre), comme vous l’avez fait en votre temps ?

Enfin, en cas de variation de vos revenus, le remboursement du crédit reste le même, ce qui induit un certain manque de souplesse.

Commentaires