Actuellement, seulement 16 % des salariés des entreprises de moins de 50 salariés sont couverts par un dispositif d’épargne salariale. Dans un contexte social particulièrement tendu, toute mesure susceptible d’améliorer le pouvoir d’achat des salariés devrait être favorablement accueillie.

Au-delà des considérations politiques, l’épargne salariale représente un excellent moyen de motivation du personnel, avec cependant quelques contraintes.

Après une brève présentation des régimes de participation, d’intéressement et des différents plans d’épargne salariale, nous traiterons de façon plus détaillée l’intéressement ; les cabinets ne disposant plus que de quelques jours avant la date butoir du 30 juin 2019 pour déposer leur accord afin que celui-ci soit effectif dès 2019.

Les différents régimes disponibles

La participation

Introduite par l’ordonnance du 7 janvier 1959, elle est obligatoire dans les entreprises de plus de 50 salariés depuis la loi du 25 juillet 1994. Une formule type est prévue pour déterminer le montant de la prime prenant en compte la masse salariale, la valeur ajoutée et une rémunération des capitaux propres de 5 %.

La participation échappe aux charges sociales, sauf à la CSG, à la CRDS et au forfait social. Depuis le 1er janvier 2019, les entreprises de moins de 50 salariés ne sont plus soumises au forfait social de 20 %.

La participation est exonérée d’impôt pour le salarié et les sommes épargnées sont bloquées cinq ans.

Les accords de participation sont rarement utilisés dans les petites structures.

L’intéressement

Il a été mis en place par la même ordonnance que la participation, en 1959. L’accord d’intéressement a un caractère facultatif, il est négocié pour une durée de trois ans. Les critères de détermination de la prime (résultats, gains de productivité…) et de répartition (proportionnelle à la rémunération, uniforme…) sont fixés dans l’accord. La prime d’intéressement ne supporte pas les charges sociales, à l’exception de la CSG, de la CRDS. Les entreprises de moins de 250 salariés sont également exonérées du forfait social.

Le versement est annuel et incorporé au revenu imposable, sauf versement sur le plan d’épargne d’entreprise.

Le plan d’épargne d’entreprise (PEE)

Il est mis en place à l’initiative de l’employeur ou par un accord collectif, à tout moment de l’année, contrairement à l’intéressement. Ses modalités de fonctionnement sont fixées dans un règlement prévoyant les modes d’alimentation (versements volontaires du salarié, primes d’intéressement et de participation) dans la limite de 25 % de la rémunération annuelle du salarié. Les versements peuvent faire l’objet d’un abondement de l’employeur dans la limite de 3 241,92 € par an (8 % du plafond annuel de la Sécurité sociale). L’abondement est exonéré de charges fiscales et sociales pour le salarié et pour l’employeur, mais supporte la CSG, la CRDS et le forfait social dans les entreprises de 50 salariés et plus. Les sommes sont bloquées pendant cinq ans. Le chef d’entreprise a également la possibilité de verser des capitaux sur le PEE et de bénéficier d’un abondement en franchise de charges sociales et d’impôt sur le revenu, dans les mêmes conditions qu’un salarié.

Le plan d’épargne interentreprises (PEI)

Il peut être mis en place par une entreprise, une branche ou un secteur géographique pour recueillir les sommes provenant de la participation et de l’intéressement. Les salariés ont la possibilité de faire des versements volontaires. Les sommes sont bloquées cinq ans et peuvent faire l’objet d’un abondement.

Le plan d’épargne pour la retraite collectif (PERCO)

Le PERCO a été institué par la loi de finances pour 2004. Il permet la constitution d’une épargne salariale, investie en valeurs mobilières de placement, dans un cadre fiscal favorable.

Les sommes versées sont bloquées jusqu’au départ à la retraite, sauf dans les cas de déblocages anticipés. Jusqu’à présent, il ne pouvait être mis en place que si le salarié bénéficiaire avait la possibilité de placer des sommes dans un plan de durée plus courte, c’est-à-dire un PEE ou un PEI. La loi PACTE devrait supprimer cette dernière obligation.

La sortie s’effectue sous la forme de rente. Cependant, l’accord instituant le PERCO peut prévoir la possibilité pour le bénéficiaire de choisir entre la rente et la sortie en capital, ou un panachage entre les deux.

Il est alimenté comme le PEE et l’abondement est possible dans la limite de 6 483,84 € en 2019 (16 % du plafond annuel de la Sécurité sociale).

L’intéressement : caractéristiques et fonctionnement

Champ d’application

L’article L. 3312-2 du Code de travail précise que « toute entreprise qui satisfait aux obligations incombant à l’employeur en matière de représentation du personnel peut instituer, par voie d’accord, un intéressement collectif des salariés ».

Les professionnels libéraux peuvent donc conclure un contrat d’intéressement avec leurs salariés.

Un problème subsistait cependant pour les cabinets à salarié unique, mais les circulaires interministérielles du 9 mai 1995 et du 22 novembre 2001 admettent l’existence d’un accord d’intéressement dans ce cas. L’article L. 3312-3 du Code du travail est venu confirmer ces circulaires. Toutefois, la formule ne doit pas être fonction de la performance individuelle du salarié mais de celle de l’entreprise et ne doit pas changer en cas d’évolution de l’effectif.

Tous les salariés ont droit à l’intéressement. Cependant, une durée minimum d’ancienneté dans le cabinet, qui ne peut excéder trois mois, peut être exigée.

L’accord d’intéressement

Il est établi entre l’employeur et la collectivité du personnel, selon l’une des quatre modalités prévues par la loi (art. L. 3312-5 du Code du travail) :

– par convention ou accord collectif de travail ;

– par accord entre l’employeur et les représentants d’organisations syndicales représentatives dans l’entreprise ;

– par accord conclu au sein du comité social et économique ;

– à la suite de la ratification, à la majorité des deux tiers du personnel, d’un projet d’accord proposé par l’employeur. Lorsqu’il existe dans l’entreprise une ou plusieurs organisations syndicales représentatives ou un comité social et économique, la ratification est demandée conjointement par l’employeur et une ou plusieurs de ces organisations ou du comité.

C’est généralement la dernière modalité qui est retenue dans les cabinets.

La durée de l’accord est légalement fixée à trois ans. Au terme de cette période, si l’on souhaite poursuivre l’intéressement, il conviendra de conclure un nouvel accord.

En l’absence de renouvellement, les salariés ne peuvent pas se prévaloir d’un quelconque droit acquis.

L’intéressement doit avoir un caractère aléatoire. Pour cette raison, la loi a précisé que les accords d’intéressement devaient être conclus avant le premier jour du septième mois suivant la date de leur prise d’effet pour ouvrir droit aux exonérations sociales et fiscales qui s’y rattachent.

Les cabinets souhaitant mettre en place un accord d’intéressement prenant effet le 1er janvier 2019 devront avoir conclu un accord en ce sens avant le 1er juillet 2019.

D’autre part, l’accord doit impérativement être déposé au plus tard dans les quinze jours suivant la conclusion à la direction départementale, du travail, de l’emploi et de la formation professionnelle.

Pour être valable, l’accord d’intéressement doit contenir un certain nombre de clauses :

– un préambule précisant les motifs de l’accord et le choix de la formule de calcul ;

– la formule de calcul ;

– le système d’information du personnel ;

– la durée de l’accord ;

– les établissements concernés ;

– les modalités de répartition ;

– les dates de versement ;

– les procédures prévues pour le règlement des litiges.

Parmi ces clauses, la plus délicate à mettre en œuvre est certainement la formule de calcul. Elle peut être liée aux résultats (bénéfice comptable, fiscal, d’exploitation…) ou aux performances (accroissement de l’activité, productivité…). Elle doit reposer sur un aléa économique, ce qui exclut toute forme d’intéressement minimum ou forfaitaire. La plupart du temps, le montant de l’intéressement est déterminé à partir d’éléments du compte de résultat (un pourcentage de l’EBE, du résultat d’exploitation, courant ou net) ne permettant pas aux salariés d’apprécier facilement l’incidence de leur contribution. Il conviendra de choisir une formule de calcul reposant sur des critères de performances atteignables, mesurables et vérifiables afin de créer un lien plus compréhensible entre l’effort collectif et la performance engendrée.

Les modalités de répartition sont également réglementées, elles peuvent être :

– uniformes, c’est-à-dire le même montant pour chaque salarié ;

– proportionnelles au salaire ou à la durée de présence dans le cabinet au cours de l’exercice ;

– une combinaison des précédentes modalités.

L’accord peut en outre prévoir le versement d’acompte ; dans ce cas, il devra préciser que les éventuels trop versés devront être remboursés par les salariés.

Pour bénéficier des exonérations fiscales, l’accord doit respecter un double plafond, global et individuel :

– un plafond global, limitant l’intéressement à 20 % de la masse salariale brute.

– un plafond individuel égal à la moitié du plafond annuel de la sécurité sociale, soit 20 262 € pour 2019.

La non-substitution de l’intéressement à la rémunération

Ce principe interdit de remplacer tout élément de rémunération par une prime d’intéressement, pour préserver (ou ne pas contribuer à la dégradation) l’équilibre financier des régimes de Sécurité sociale du fait de l’exonération de cotisations sociales dont bénéficie l’intéressement.

Toutefois, lorsqu’un délai de 12 mois s’est écoulé entre le dernier versement d’un élément de rémunération et la date d’effet de l’accord, l’intéressement peut se substituer à la rémunération.

Les avantages fiscaux et sociaux

• Exonérations fiscales

L’employeur peut déduire de son revenu imposable le montant des participations versées aux salariés en application d’un contrat d’intéressement. Ces sommes sont soumises à la taxe sur les salaires, mais sont exonérées des autres taxes assises sur les salaires (formation, construction…).

Les salariés doivent soumettre à l’impôt sur le revenu les primes d’intéressement, sauf versement dans les quinze jours sur un plan d’épargne entreprise. La CSG et la CRDS sont dues dans tous les cas.

• Exonérations sociales

L’un des attraits de l’intéressement réside dans l’exonération des charges de Sécurité sociales, de retraite complémentaire et de chômage. Cette exonération concerne tant les parts patronales que salariales.

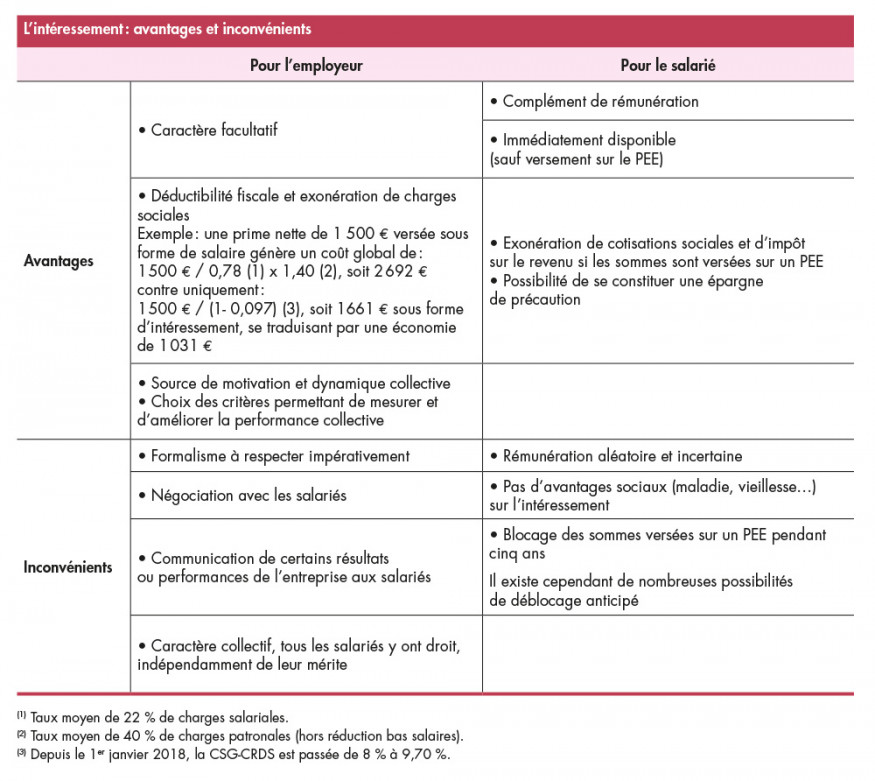

Les avantages et inconvénients de l’intéressement sont récapitulés dans le tableau ci-contre.

Conclusion

Jusqu’à présent les dispositifs d’épargne salariale ont connu peu de succès dans les petites et moyennes entreprises pour de multiples raisons : le caractère collectif, la communication de données comptables, le formalisme et la hausse régulière du forfait social.

Les deux dernières contraintes étant levées ou susceptibles de l’être avec la loi PACTE, subsiste le caractère collectif de l’épargne salariale, conduisant à verser les mêmes rémunérations aux salariés indépendamment de l’implication de chacun et la communication des données comptables pour déterminer son montant. Ces contraintes pouvant être considérées comme rédhibitoires pour de nombreux employeurs.

Néanmoins l’épargne salariale présente des avantages : un régime fiscal et social attractif, tant pour l’employeur que pour le salarié, la possibilité d’en faire bénéficier le chef d’entreprise et son conjoint, mais également l’opportunité d’associer les salariés aux résultats et aux performances du cabinet facteur de motivation et de fidélisation.

L’épargne salariale, et l’intéressement en particulier, connaitront-ils le succès escompté par le gouvernement dans les petites entreprises ? Il est permis d’en douter…

Commentaires