Force est de constater qu’il devient impératif de se constituer une retraite complémentaire par capitalisation quand nous ne pouvons rester que spectateurs face à la dégradation des retraites des régimes obligatoires.

Mais comment devenir acteur dans la constitution de sa retraite complémentaire et comment ne pas se faire piéger dans les méandres de ce marché très concurrentiel où chaque protagoniste prêche pour sa paroisse sans tenir vraiment compte de la défense de vos intérêts ?

Il y a plusieurs solutions : assurance vie, plan d’épargne retraite populaire ou retraite en loi Madelin.

L’assurance vie

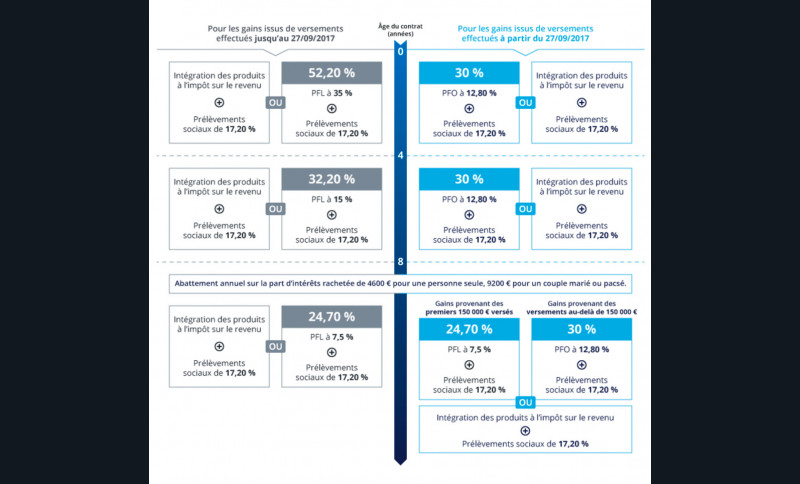

Avant d’être un contrat, l’assurance vie est surtout une fiscalité dont certains mécanismes ont d’ailleurs changé depuis le début de l’année, avec l’entrée en vigueur de la nouvelle loi de finance (voir figure).

L’assurance vie est une solution d’épargne qui permet la constitution d’un capital par le bais de versements réguliers et/ou exceptionnels. C’est aussi un moyen de protéger un capital déjà constitué sans oublier le fait qu’elle constitue un formidable outil de transmission à ses héritiers.

La valeur du contrat dépendra donc en toute logique de la durée de votre épargne et des sommes régulièrement ou ponctuellement investies.

Lors du départ en retraite, cette épargne constituée peut être libérée et récupérée très facilement. L’idéal étant de bien définir ses besoins de revenus à la retraite et ainsi de définir la meilleure stratégie pour n’utiliser que ce dont vous avez besoin.

Mais attention aux pièges, un bon contrat d’assurance vie est un contrat où le niveau des frais doit impérativement être maîtrisé.

Il existe deux grands types de frais :

– des frais d’entrée, qui s’appliquent à chacun des versements, qu’ils soient réguliers ou ponctuels. Ces frais se négocient, ils ne doivent pas excéder 5 % et sont généralement compris entre 0 % et 5 % ;

– des frais de gestion : ces frais sont prélevés tant sur les versements que sur les intérêts versés au contrat. Ils sont généralement compris entre 0,5 % et 1,1 %.

La performance actuelle des fonds euros n’égalera jamais les performances observées sur les quinze dernières années. Croire que ses fonds sont sécurisés au motif que 100 % de l’épargne est investie sur un fonds euros est une erreur.

Fort de ce constat, il devient de plus en plus difficile d’obtenir un niveau de performance satisfaisant en s’exonérant d’investir sur les marchés financiers. Mais il faut faire attention, une fois encore, à ne pas mettre tous ses œufs dans le même panier.

Aussi, panacher son investissement avec des supports plus ou moins risqués semble être la meilleure des stratégies d’une performance « maîtrisée ».

Il existe des systèmes de gestion très efficaces qui piloteront à votre place votre investissement. Certains bons contrats pourront vous proposer une gestion de type banque privée.

Le plan d’épargne retraite populaire, le PERP

Le PERP est un bon contrat d’épargne pour se constituer une retraite complémentaire. Il était au départ destiné au particulier. Il offre l’important avantage de la déduction fiscale pendant sa phase d’épargne. En effet, chacune des cotisations versées est déduite de votre revenu imposable. Le plafond de déduction correspond à 10 % de votre revenu.

À la différence de l’assurance vie, il n’est possible de récupérer les fruits de son investissement qu’au départ à la retraite. Si vous le souhaitez, vous pourrez récupérer 20 % de votre investissement sous forme de capital lors de votre départ en retraite.

Le point noir de ce contrat est l’absence de barème ou encore de taux de conversion du capital en rente lors de la signature du contrat. Le souscripteur ne connaît le montant définitif de sa rente que le jour où il partira à la retraite. Là encore, il convient de faire attention au niveau de frais qui peuvent venir amenuiser considérablement la performance du contrat.

Si vous optez pour ce type de solution dans la préparation de votre retraite, il faudra être vigilant quant à la façon dont vous sécuriserez votre rente une fois à la retraite. Bon nombre de contrats disponibles sur le marché prévoient une rente réversible, et c’est le « minimum syndical ».

Mais qu’advient-il si le bénéficiaire de votre réversion n’est plus ou si vous n’avez pas de bénéficiaire ?

Il faut que votre PERP prévoie un système d’annuités garanties. Aussi, en cas de départ prématuré, ce sont vos bénéficiaires désignés qui bénéficieront de votre rente jusqu’à épuisement desdites annuités garanties et non la compagnie.

La retraite en loi Madelin

Exclusivement réservé aux travailleurs non-salariés, ce système d’épargne présente un certain nombre d’avantages dans la préparation de sa retraite complémentaire.

Comme pour le PERP, vous déduisez de votre revenu professionnel les cotisations versées, qu’elles soient régulières et/ou exceptionnelles (sous réserve de respecter les plafonds de déduction).

Cette solution peut se révéler l’un des meilleurs placements pour le financement de la retraite quand on sait éviter les pièges bien trop présents sur ce marché.

Quels sont les critères de choix d’un bon contrat de retraite en loi Madelin ?

✔ Un bon contrat, c’est un contrat qui garantit dès sa signature les éléments de conversion de votre capital en rente viagère. Les meilleurs contrats du marché calculeront la fraction de rente définitivement acquise pour chaque cotisation versée (régulières et/ou exceptionnelles).

✔ C’est un contrat qui envisage le « pire » pendant la phase d’épargne. Vous devez pouvoir d’office et sans coûts supplémentaires, si votre état de santé vous le permet, profiter des garanties de « bonne fin et d’exonération de cotisations ». Que vous soyez en arrêt de travail, en invalidité ou bien encore décédé, la compagnie, grâce à ces garanties, constituera à votre place votre retraite complémentaire.

✔ C’est aussi un contrat qui envisage le « pire » une fois à la retraite. Il faut que le contrat vous permette, d’office et sans coûts supplémentaires, de bénéficier d’annuités garanties afin que votre investissement soit le plus sécurisé possible.

✔ C’est un contrat qui va vous permettre d’investir sur les marchés financiers avec des fonds conçus spécifiquement pour la préparation d’une retraite. Ces fonds prendront en considération votre départ futur à la retraite dans le but de sécuriser petit à petit votre investissement à mesure que votre horizon de départ à la retraite se rapproche.

✔ C’est également un contrat où le niveau des frais doit être raisonnable.

En conclusion, une stratégie d’épargne retraite est à envisager dans un contexte global entre les différents supports qui existent tels que l’assurance vie, la retraite en loi Madelin et/ou PERP, mais aussi l’immobilier. C’est l’addition de toutes ces sources qui vous permettra, à terme, de vous constituer une retraite complémentaire d’un niveau suffisant et pérenne. Mais encore faut-il pouvoir bénéficier de conseils compétents en toute neutralité et impartialité face à tous ces organismes de banque ou de compagnies d’assurances.

Commentaires